■2007年7月17日

◆ 証拠金・手数料・スワップポイントなどの注意点 ◆

外為取引(FX)は、日本の銀行の預貯金やこれまでの投資手法(外為預金など)と比べると高い利益が得られる可能性を含んでいます。ただし、それには適切な外為業者を選んぶということが不可欠です。

業者選びを間違えると、儲けるどころか、証拠金すら返ってこないという最悪の事態にもなりかねません。

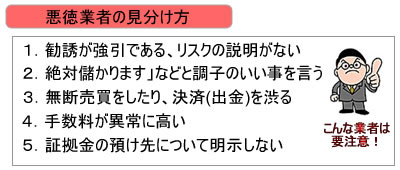

悪徳業者と取引することは当然避けなければなりません。

そんな最悪の結果にならないよう、ここでは外為業者の探し方・選び方の注意点について解説します。

外為業者を選ぶのにはインターネットで外為業者のサイトを見てみることが一番早い探し方です。

どのように比較すればよいのかをご説明する前に外為業者の種類についてお話しておきます。

外為業者には、おおまかに分けて、証券系、商社系、先物取引系、独立系があります。

証券系、商社系、先物取引系については、外為取引を始めるにあたり、評判や実績等も判断基準のひとつとして注目しておいてください。

独立系は、例えば「外為ドットコム」のように実績、信頼性ともに評価の高い企業もある一方で悪徳業者といわれる業者も多く存在しているので、注意が必要かと思われます。

FX業者比較・申込みはこちら ⇒ 【FX業者比較~まずは口座開設から~】

●外為業者の選び方10のポイント

外為業者を選ぶ際、チェックしておきたいポイントは、次の10点です。

①取引手数料

サービス内容が同じなら取引手数料は安いに越したことはありません。

デイトレーディング(62p)には、片道または往復の手数料が無料という会社もあります。

また、取引手数料とともにスプレッド(売値と買値の差)もチェックして見ておきましょう。

取引手数料が安くてもスプレッドが大きかったり、スプレッドを提示していない場合、取引コストが高くなってしまう場合があるので要注意です。

②証拠金(保証金)の金額

最初に自己資金で余裕を持って出せるかどうかを確認して下さい。

最低証拠金が安いほど取引ははじめやすくなるのですが、レバレッジが高くなれば、その分、ハイリスク・ハイリターンになることを心にとめておきましょう。

③スワップポイント

会社によって若干の差がありますので、実際にそれぞれの会社のホームページ等で見比べておきましょう。

外為業者によっては毎日、口座に加算してくれるところもあれば、1ヶ月ごとの加算としているところもあるので、この点も注意深く見ておきましょう。

④取引単位について

一万ドル、一万ユーロなど1万通貨単位が多いようです。

中には1千通貨単位から取引に応じるところもあります。

自己資金額に応じて判断しましょう。

ドル/円、ユーロ/円を取り扱っている会社は比較的多く、それ以外の通貨は取り扱ってない会社もあります。

スワップポイントで稼ごうとするならば、現在金利が高めに設定されている通貨(米ドル・豪ドル・ニュージーランドドル・英ポンドなど)を取り扱っている外為業者を選びましょう。

FX業者比較・申込みはこちら ⇒ 【FX業者比較~まずは口座開設から~】

◆ ネット取引・取引時間・信託保全についての注意点 ◆

●取引条件よりも重視すべき大事なポイント引き続き、さらに重要な業者選びのポイントをあげてみます。

⑥24時間取引可能か

外為取引(FX)は24時間行えることをお話しましたが、だからこそ、外為取引(FX)は利益を得る可能性が高い、とも述べました。

いつ何が起きるかわからない相場に対して、常にリスクコントロール可能な状況だけは作っておくべきです。

外為取引(FX)が24時間、世界のどこかで行われている事実をふまえ、24時間の取引が可能な外為業者を選ぶべきだと思います。

あとで、お話する自動売買も24時間の取引が行えることを前提した上で効果を発揮するシステムです。

⑦ネット取引が可能か否か

インターネット取引が可能であれば、自分次第で自由に取引ができます。

また、信頼性において高い評価のある会社は、システム構築においても十分に満足できるものを用意している会社が多く、携帯電話での注文にも対応してくれるなどパソコンや回線が不具合を起こした場合に備えてあれば、よりベストです。

⑧信託保全の有無

信託保全有無の確認は最も重要な作業です。

まず、外為業者に預ける証拠金は、あくまでも取引を行うための担保となるものです。

預かっているお金である以上、外為業者は顧客から変換を求められたら、評価や手数料等を差し引いて、直ちに返還することが義務です。

そのため、外為業者には、顧客から預かった証拠金等を含めた顧客資産を、会社の資産とは分離して保管、管理する義務が法律で課せられています。

そうしておけば、万が一、外為業者が倒産してしまっても、顧客の資産は保障されます。

しかし、外為業務を行う会社は歴史がまだ浅いところも多いためか、中にはこの条件が守れていない会社もあるようです。

このような業者と取引すると、倒産等の際に自分の大切な資産が戻ってこない恐れがあります。

このような事態から回避するために信託保全の有無は、外為業者を選出する時の注意点で最も重要ともいえます。

⑨カバー先の金融機関への信用性

口座を開く時には、カバー先金融機関の格付け等もチェックしておきましょう。

カバー先金融機関のレフコ社が破綻(2005年)し、外為業界に衝撃をもたらしたことは記憶に新しいことです。

いかに外為業者がきちんとしていても、カバー先の金融機関の信用性が低いと無意味です。

特に顧客の取引資産をカバー先金融機関に預託している場合は納得するまで確認をしたほうがよいと思われます。

基本的に過去にトラブルがあったなどの会社は避けたほうが無難です。

また、問い合わせてもいないので電話で勧誘してくる会社も良いとはいえません。

さらに、リスク等の説明を省き、「絶対儲かります」「私に任せてください」などと営業社員がいうような会社は疑ってみてもよいでしょう。

2006年1月より、金融庁に登録、または登録申請中の業者しか業務を行えなくなっていますので確認してください。

FX業者比較・申込みはこちら ⇒ 【FX業者比較~まずは口座開設から~】

CHECK POINT

比較サイト同じの業務や商品などを提供している複数の企業サイトを、いくつかの項目にわけて比較しているサイトのこと。

外為業者の比較サイトでは、手数料・取引単位・スワップポイント等が比較する対象となります。

ハイリスク・ハイリターン

利益も大きいが、損失も出る可能性が高いという意味。

リスクは、危険性という意味。この場合は投資金額が失われるという危険性のことでリターンは、逆に利益を指します。

この他に、ローリスク・ローリターンというように可能性が低い設定でも言い換えて用いられます。

カバー先金融機関

外為業者が「カバー取引」を行う相手先のこと。

「カバー取引」とは、顧客の取引に伴い発生する取引業者自身の為替変動リスクを解消するために、その外為業者が独自に(主に海外の)金融機関と外為取引(FX)を行い、顧客と逆のポジションを持つことにより為替リスクを相殺するという趣旨のものです。

レフコ社破綻

レフコ社とは、大手のカバー先金融機関。2005年にレフコ社が破綻し、日本でも多数の外為業者が莫大な損害を受けた。

FX初心者入門ガイド

FX初心者入門ガイド